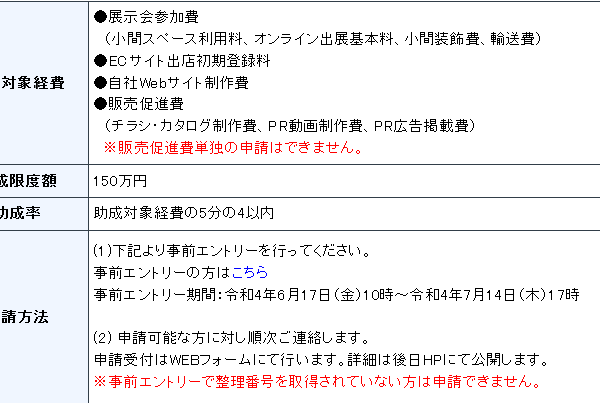

令和2年度の税額通知書を発送します

令和2年度の税額通知書を発送します

特別区民税・都民税(住民税)を給与特別徴収(給与差し引き)で納める方を対象に、令和2年度の税額通知書を5月11日(月曜)に勤務先へ発送します。税額通知書は、勤務先を通じて受け取ってください。

個人で納める方と公的年金から差し引かれる方には、6月10日(水曜)に通知書を発送する予定です。

(注釈)所得税の確定申告書等の申告期限が延長されたことに伴い、申告の内容が住民税額への反映に間に合っていない場合があります。その場合は、区で申告内容を確認でき次第、順次変更通知をお送りいたします。何卒ご理解いただきますようお願いいたします。

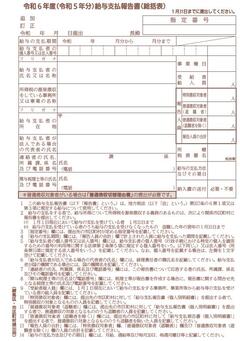

税額通知書を見てみよう

給与所得に係る特別区民税・都民税 特別徴収税額の決定(変更)税額通知書(納税義務者用)の見方をまとめました。

見方が分からない方はぜひご覧ください。

![]() 特別徴収税額の決定(変更)通知書の見方(PDF:647KB)

特別徴収税額の決定(変更)通知書の見方(PDF:647KB)

知っておこう!住民税(特別徴収)の仕組み

特別徴収に関して、皆様からよくいただく住民税の疑問をまとめました。よろしければご一読ください。

その他の質問はよくある質問と回答(外部サイト)![]()

をご覧ください。

住民税について詳しく知りたい方は区税つうしん![]() をご覧ください。

をご覧ください。

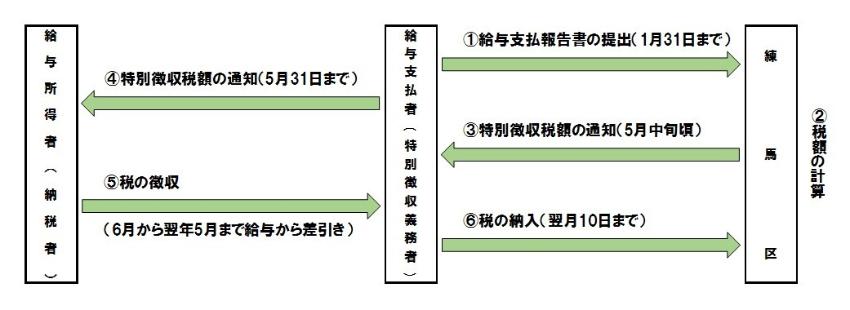

1 特別徴収とは勤務先が従業員に支払う給与から住民税を差し引いて従業員に代わって納入する制度

6月から翌年5月までを1年として、勤務先が毎月の給与から住民税を差し引きます。勤務先が納税の手続きをするため、自身で納税する必要がありません。また、普通徴収(個人納付)は6、8、10、翌年1月の年4回の納付に対し、特別徴収は年12回の納付のため、1回あたりの納付額が少なくなります。

特別徴収による納税のしくみ

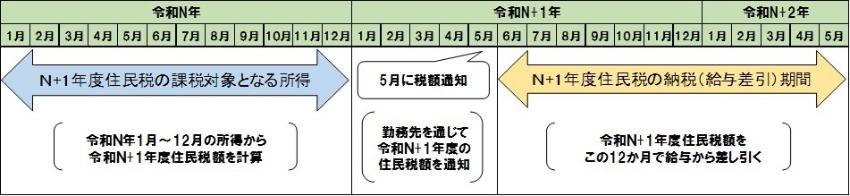

2 特別徴収の年度は6月から翌年5月まで

住民税は6月から翌年5月までの1年にわたって特別徴収されます。新年度から特別徴収となる場合、4月ではなく6月から給与差し引きが始まります。前年度から引き続き特別徴収されている方は、6月分から差し引き金額が新年度の税額に変更になります。

特別徴収のイメージ

3 住民税は前年の収入に対して翌年度に課税される

住民税は、前年の1月1日から12月31日までの収入に対して、翌年度に課税されます(上図「特別徴収のイメージ」参照)。

例えば、前年まで収入のなかった方が4月に入社した年には、住民税は課税されないため、給与から差し引きされません。

一方、これまで勤めてきた会社を3月に退職した場合には、退職後の6月に前年1年間の所得に対する住民税が課税されることになります。退職後に課税になることから、納税方法は普通徴収(個人納付)となります。

4 税額通知書は勤務先経由で受け取る

税額通知書は勤務先にお送りします。通知書は、給与明細と一緒に渡されることが多いです。

5 給与以外に収入があると自宅に納税通知書が届くことがある

配当や不動産所得など、給与以外の所得に対する住民税は、原則として特別徴収分に合算しません。ご自宅へ納税通知書をお送りしますので、特別徴収(給与差し引き)と普通徴収(個人納付)の二つの方法で、ご納付をお願いいたします。特別徴収分に合算したい場合は、納付書をお持ちになって、勤務先の給与担当の方にご相談ください。

6 退職後の住民税は自宅に届く納付書で支払う

住民税の年度(6月から翌年5月まで)の途中で退職すると、退職後は給与から住民税を差し引くことができなくなります。差し引けなくなった月から翌年5月分までの住民税は、ご自宅へ送付する納付書でお支払いください(口座振替している方はその口座から期日に差し引かれます)。なお、給与から差し引けなくなった月から翌年5月分までの住民税が、最後の給与等から一括徴収されることもあります。その場合は、納付書は送付されません。

退職による住民税の手続きは勤務先が行います。手続き後、ご自宅へ納税通知書をお送りします。

| 年 | 令和N年 | 令和N+1年 | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 月 | 6月 | 7月 | 8月 | 9月 | 10月 | 11月 | 12月 | 1月 | 2月 | 3月 | 4月 | 5月 |

| 月額 | 2万円 | 2万円 | 2万円 | 2万円 | 2万円 | 2万円 | 2万円 | 10万円 | ||||

| 備考 | 給与から差し引かれた分 | 個人納付に切替えられた分 | ||||||||||

| 年 | 令和N年 | 令和N+1年 | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 月 | 6月 | 7月 | 8月 | 9月 | 10月 | 11月 | 12月 | 1月 | 2月 | 3月 | 4月 | 5月 |

| 月額 | 2万円 | 2万円 | 2万円 | 2万円 | 2万円 | 2万円 | 12万円 | 0円 | ||||

| 備考 | 給与から差し引かれた分 | 残りの10万円は12月に一括徴収済み | ||||||||||

7 入社後の特別徴収の手続きは勤務先が行う

住民税を特別徴収で納めるには、勤務先から区への届出が必要です。納付書が手元に届いた方で、特別徴収を希望される方は、納付書をお持ちになって、勤務先の給与担当の方にご相談ください。

8 転出しても住民税の納税先は変わらない

住民税は1月1日にお住まいの市区町村で課税されます。1月2日以降に他の市区町村へ転出した場合でも、その年の6月から翌年の5月分までは転出前の市区町村に納税します。転出先の市区町村では課税されません。

9 ふるさと納税のワンストップ特例が適用されないことがある

ふるさと納税のワンストップ特例は確定申告や住民税申告をしない方を対象とした制度です。つぎの方はワンストップ特例適用外となります。

1.確定申告または住民税申告をされた方。

2.確定申告をしなければならない方(まだ確定申告をしていない方)。

3.6箇所以上の都道府県・区市町村に寄附を行った方。

4.ワンストップ特例の申請を行った日から翌年1月1日までの間に住所等の変更があった場合で、寄附をした翌年1月10日までに寄附先の都道府県・区市町村へ変更届出を提出していない方。

(注釈)ワンストップ特例が適用外になり、確定申告が必要な方には「寄附金税額控除に係る申告特例適用外のお知らせ」をお送りします。適用外となった場合は、税務署で確定申告を行うと、寄附金税額控除の適用が受けられます。その際は、確定申告書第二表の「住民税・事業税に関する事項」の寄附金税額控除欄に、寄附金額を忘れずにご記入をお願いいたします。

10 ふるさと納税による控除は所得税と住民税からされる

ふるさと納税をした場合、最大で「寄附金額-2,000円」分が所得税と住民税から控除されます。ワンストップ特例が適用される方は、所得税分もあわせて住民税から控除されます。税額通知書の摘要欄にふるさと納税による控除額を載せていますので、ご確認ください。控除金額が「寄附金額-2,000円」となっていない方は、差額分を確定申告により所得税で控除を受けていることが考えられます。

また、寄附をした金額に比べて、寄附金税額控除が少ない・適用されていない理由は、主に下記のとおりです。

1.寄附金による控除金額が上限に達している。

2.確定申告書第二表の「住民税・事業税に関する事項」の寄附金税額控除欄に寄附金額を書き忘れた。

3.ワンストップ特例を申請したため、確定申告書に寄附の申告をしなかった。

1、2は税務課へお問い合わせください。

3は確定申告書を再提出する必要があります。詳しくは管轄の税務署へお問い合わせください。

ふるさと納税など寄附金税額控除の詳細は「寄附金税額控除(ふるさと納税など)」をご覧ください。

11 税額通知書の再発行はできません

ご本人様の紛失等による再発行は行っていませんので、大切に保管してください。紛失された場合は、課税証明書をお取りください。

関連情報

コメント ( 0 )

トラックバックは利用できません。

この記事へのコメントはありません。