特別区民税・都民税(住民税)の申告

下の文字をクリックすると、該当部分にジャンプします。

- 申告にあたってのお願い・注意事項

- 住民税申告が必要な方

- 住民税申告が不要な方

- 住民税申告の「要・不要」判定フローチャート

- 申告に必要なもの

- 特別区民税・都民税申告書(様式)の印刷

- 申告書の提出方法

- 税務署へ確定申告が必要な場合

- よくある質問と回答

- 過去の申告書(様式)

申告にあたってのお願い・注意事項

- 新型コロナウイルス感染拡大防止のため、申告書は可能な限り郵送でのご提出をお願いいたします。

-

令和4年分の所得税の確定申告および令和5年度住民税の申告期限は令和5年3月15日(水曜)です。3月16日(木曜)以降に申告書を提出された場合、申告内容について令和5年度住民税の「特別徴収税額通知書」・「普通徴収納税通知書」への反映が間に合わない場合がありますので、申告はお早めにお願いします。

住民税申告が必要な方

- 1月1日現在、練馬区に居住していた方(1月2日以降に転出された方も含む)で、前年中に所得があった方

(注釈)所得があった方でも、つぎの項目の「住民税の申告が不要な方」に該当する場合は、申告不要です。

- 前年中の所得がなかった方で、国民健康保険・後期高齢者医療制度・介護保険・国民年金の加入者、各種児童関連手当・就学援助・保育等サービスの受給者(予定を含む)

(注釈)所得がなかった方は、申告義務はありません。ただし、申告は各種保険料等の算定(減額等)の資料となりますので、住民税の申告をお願いいたします。申告しない場合、保険料等が高くなる可能性があります。

- 前年中の所得がなかった方で、非課税証明書が必要となる方(都営住宅の入居、奨学金、シルバーパス、合計所得金額が1,000万円を超える納税者の同一生計配偶者など)

(注釈)被扶養者(扶養されている方)は、申告をしなくても所得金額の記載のない非課税証明書の発行は可能です。ただし、所得金額が記載された証明書が必要な方は申告が必要です。

住民税申告が不要な方

- 所得税の確定申告書を税務署に提出する方

(注釈)所得税の確定申告書を税務署へ提出された人は、同時に住民税申告をしたものとみなされます。

(注釈)上場株式等に係る配当等・譲渡所得等について、所得税と住民税で異なる課税方式を選択する場合は、練馬区に申告が必要な場合があります。詳しくは「株式等の譲渡益や配当に対する税金」をご参照ください。

- 前年中の収入が給与所得のみで、勤務先から練馬区へ 「給与支払報告書(源泉徴収票)」 が提出されている方

(注釈)ご不明な方は、「給与支払報告書」の提出の有無について、勤務先に確認をお願いいたします。

(注釈)医療費控除や扶養控除など、控除の追加・変更がある場合は申告が必要です。

- 前年中の収入が公的年金等の収入のみで、源泉徴収票の内容に、医療費控除や扶養控除など、追加する控除がない方

(注釈)公的年金等以外の所得がある場合や、医療費控除・扶養控除など、控除の追加・変更がある場合は申告が必要です。

住民税申告の「要・不要」判定フローチャート

住民税の申告が必要かどうか、「 申告が必要な方 」のページにあるフローチャートで確認することができます。よろしければご覧ください。

所得税の確定申告が必要かどうかは、 以下の「税務署へ確定申告が必要な場合」をご覧ください。

申告に必要なもの

-

申告書 (申告書には、住所・氏名等を記入しておいてください)

-

収入および経費のわかるもの・・・源泉徴収票、給与明細書、収入・必要経費の明細書など(注釈1)

-

所得控除等の領収書・明細書・・・控除の種類によって必要書類が異なります。下表を参照してください。(注釈1・2)

-

マイナンバーが確認できるもの(マイナンバーカード1点(番号確認+本人確認)、または通知カード(内容に変更がないもの)(番号確認)および運転免許証・健康保険証等(本人確認)の2点)(注釈3)

(注釈1)上記の2・3の書類は、令和4年1月から12月分のものです。書類が電子で交付されている場合は、印刷したものを持参・提出してください。

(注釈2)扶養控除、障害者控除、勤労学生控除などの人的控除は、前年12月31日の現況によって判定されます。また、対象となる方が前年中に亡くなっている場合には、その死亡時の現況によって判定されます。

(注釈3)郵送する場合は、写し(マイナンバーカードは両面)を同封してください。

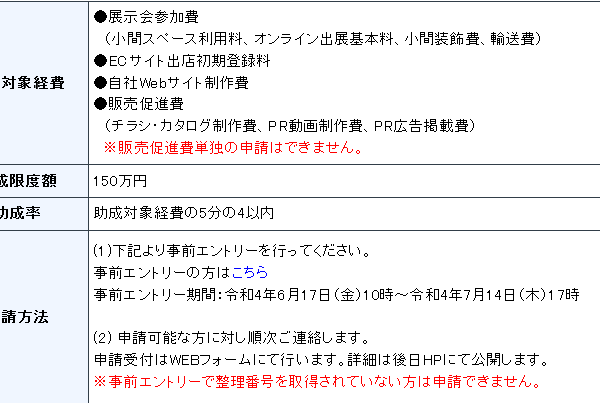

| 申告する控除の種類 | 添付・提示書類 | 備考 |

|---|---|---|

| 医療費控除 | 医療費控除の明細書 医療費通知(医療費のお知らせ) 各種証明書等(おむつ証明書など) |

医療費の領収書では認められませんので、必ず医療費控除の明細書を作成してください。 |

| セルフメディケーション税制による医療費控除の特例 | セルフメディケーション税制の明細書 | 医療費の領収書では認められませんので、必ずセルフメディケーション税制の明細書を作成してください。 |

| 社会保険料控除 | 国民年金保険料および国民年金基金の掛金について申告する場合は、国民年金保険料控除証明書等(原本) | 既に年末調整でこの控除を受けている場合は添付・提示は不要です。 |

| 小規模企業共済等掛金控除 | 支払った掛金額の証明書(原本) | 既に年末調整でこの控除を受けている場合は添付・提示は不要です。 |

| 生命保険料控除 | 支払額などの証明書(旧生命保険料に関するもので、1契約当たり9,000円以下のものを除く)(原本) | 既に年末調整でこの控除を受けている場合は添付・提示は不要です。 |

| 地震保険料控除 | 支払額などの証明書(原本) | 既に年末調整でこの控除を受けている場合は添付・提示は不要です。 |

| 雑損控除 | 災害等に関連したやむを得ない支出をした金額についての領収書(原本) | |

| 配偶者(特別)控除 扶養控除 |

国外居住親族について申告する場合は、親族関係書類および送金関係書類(注釈) | 既に年末調整でこの控除を受けている場合は添付・提示は不要です。 |

| 寡婦・ひとり親控除 | 不要 | |

| 障害者控除 | 障害者手帳の写し 障害者控除対象者認定書 |

既に年末調整でこの控除を受けている場合は添付・提示は不要です。 |

| 勤労学生控除 | 在学証明書(在学期間の記載があるもの) 学生証の写し |

既に年末調整でこの控除を受けている場合は添付・提示は不要です。 |

| 寄附金税額控除 | 寄附金の領収書・証明書(原本) |

(注釈)国外居住親族について申告する場合の必要書類について、詳しくは「国外居住親族に係る扶養控除等の適用について」のページをご覧ください。

特別区民税・都民税申告書(様式)の印刷

![]()

【記入例】令和5年度特別区民税・都民税申告書(PDF:819KB)

![]() 令和5年度特別区民税・都民税申告書(控え)(PDF:699KB)

令和5年度特別区民税・都民税申告書(控え)(PDF:699KB)

![]() 令和5年度特別区民税・都民税申告の手引き(PDF:529KB)

令和5年度特別区民税・都民税申告の手引き(PDF:529KB)

ご自身で申告書の印刷および記入することができます。申告書の提出は、郵送または税務課窓口となります。

(注釈)4面の全てを片面印刷してご利用ください。

(注釈)申告書の控えに受付印が必要な方は、控えに申告書と同じ内容を書き(記入した申告書のコピーでも構いません)、返信先の住所・氏名を記入し切手を貼った返信用封筒を同封してください。返信用封筒がない場合は控えの返送はできません。

(注釈)申告書の控えは、収受の事実を確認するものであり、内容を証明するものではありません。

- 申告書への押印は不要です。

申告書の提出方法

郵送する場合

必要事項を記入した申告書、収入明細書・経費の内訳、領収書・証明書などを入れて税務課までお送りください。

【送付先住所】〒176-8501 練馬区豊玉北6-12-1 練馬区役所本庁舎4階 税務課宛て

窓口へ提出する場合

- 申告場所 練馬区役所 本庁舎4階 税務課

- 受付時間 午前8時30分から午後5時まで(土曜・日曜・祝休日を除く)

(注釈)令和5年2月16日(木曜)から3月15日(水曜)までの申告期間中は、日数に限りがありますが、練馬区役所以外の区立施設でも申告受付を行います。申告受付を行う場所や日程については「住民税申告の受付」のページをご覧ください。

(お願い)申告会場にお越しの際は、対面時間を極力少なくするため、自宅で申告内容を記入の上、ご持参ください。また、ボールペンなどの筆記用具のご持参をお願いいたします。熱や咳、のどの痛みの症状があるなど、体調がすぐれない場合はご来場をお控えください。

税務署へ確定申告が必要な場合

つぎの場合などは、所得税の確定申告が必要です。(確定申告をすれば所得税が還付される方を除く。)

- 事業所得、不動産所得、雑所得などがある場合で、所得控除を差し引くと残額がある

- 給与所得者 (サラリーマンなど)で、つぎの1~3に該当する

- 給与の年間収入金額が2,000万円を超える

- 給与を1か所から受けていて、給与所得および退職所得以外の所得金額が20万円を超える

- 給与を2か所以上から受けていて、年末調整をされなかった給与の収入金額と、給与所得および退職所得以外の所得金額との合計額が20万円を超える(注釈1)

(注釈1)給与の収入金額から、所得控除の合計額(雑損控除、医療費控除、寄附金控除および基礎控除を除く)を差し引いた金額が150万円以下で、さらに給与所得および退職所得以外の所得の合計額が20万円以下の場合は、申告は不要です。

- 年金受給者で、つぎの1~3に該当する

- 公的年金等の収入金額が400万円を超える

- 公的年金等の収入金額が400万円以下で、それ以外の所得金額が20万円を超える

- 外国の制度に基づき国外において支払われる年金など源泉徴収の対象とならない公的年金等を受給している(所得税額が発生する場合)

(注釈)源泉徴収や予定納税で税金が納め過ぎになっている場合には、確定申告(還付申告)により税金が還付されます。

公的年金等に係る確定申告不要制度

公的年金等の収入金額の合計が400万円以下で、かつ、公的年金等に係る雑所得以外の所得金額が20万円以下の場合は、計算の結果、納税額がある場合でも所得税の確定申告は不要です。ただし、医療費控除など所得税の還付を受ける場合や、株式等の損失を翌年以降へ繰り越す場合などは、確定申告が必要です。

なお、外国の制度に基づき国外において支払われる年金など源泉徴収の対象とならない公的年金等を受給されている方は、確定申告不要制度の適用はありません。所得税額が発生する場合は、所得税の確定申告を行う必要があります。

所得税の確定申告が不要であっても、公的年金等以外の所得がある場合や住民税において控除を追加・変更する場合は住民税の申告が必要です。

| 税務署名 | 住所 | 電話番号 | 管轄区域 |

|---|---|---|---|

| 練馬東税務署 | 練馬区栄町23-7 | 03-6371-2332 | 〒176・179の地域、富士見台、南田中、高野台、谷原、三原台 |

| 練馬西税務署 | 練馬区東大泉7-31-35 | 03-3867-9711 | 〒178の地域、〒177の上記練馬東税務署管轄地域以外の地域 |

よくある質問と回答

| No | 質問 | 回答 |

|---|---|---|

| 1 | 私は前年中に収入がないのですが、住民税を申告する必要はありますか? | 収入がない方は住民税が課税されないため、申告の義務はありません。ただし、申告内容は国民健康保険、後期高齢者医療制度、介護保険の保険料等の算定(減額等)や、就学援助等の申請および非課税証明書の発行などに必要となるため、申告をおすすめしています。 また、親族の方に税法上扶養されている方は、本人が住民税の申告をしていない場合でも、所得金額の記載のない住民税の証明書が取得できます。勤務先での扶養認定等のために所得金額の記載がある住民税の証明書が必要な方は、所得がなかった場合でも住民税の申告をしてください。 |

| 2 | 「特別区民税・都民税」と「住民税」は違うのですか。 | 同じものを意味しています。練馬区に居住している方は、東京都への都民税と練馬区への特別区民税が課税されます。都民税と特別区民税の総称が住民税です。 |

| 3 | 特別区民税・都民税(住民税)の申告用紙はどこで手に入りますか? | 毎年2月1日以降、新しい年度の申告書を各区民事務所(練馬を除く)および税務課(練馬区役所本庁舎4階)で配布しています。郵送希望にも対応していますので、必要な場合は税務課へご連絡ください。 なお、申告書はホームページからダウンロードすることができます。 |

| 4 | 住民税の申告は、申告期限後は受け付けてもらえないのでしょうか? | 住民税の申告期限は3月15日としていますが、3月16日以降も随時受け付けています。ただし、期限を過ぎてご申告された場合は、申告内容が住民税額および各種保険料等の算定、また税の証明書への反映が間に合わない場合があります。予めご了承くださいますようお願いいたします。 |

| 5 | 所得税の確定申告(還付申告)のように、住民税の申告をすると税金が戻ってくるのですか? | 所得税の確定申告(還付申告)は、所得が生じた年に源泉徴収された税金を精算するため還付となります。一方、住民税は、所得が生じた年の翌年度に課税され、課税されてから支払いを行っていただくため、原則として申告により税金が還付されることはありません(減額となります)。 ただし、上場株式等の配当等・譲渡所得で既に特定口座内で住民税が源泉徴収されている場合や、住民税を支払った後に控除の追加申告を行った場合などは、還付となる場合があります。 |

過去の申告書(様式)

(注釈)4面の全てを片面印刷してご利用ください。

お問い合わせ

区民部 税務課 区税第一~第四係 電話 03-5984-4537(直通)

(注釈)令和3年度の組織改正により、「区税個人係」から「区税第一係、区税第二係、区税第三係、区税第四係」へ係名称が変更となりました。

このページを見ている人はこんなページも見ています

コメント ( 0 )

トラックバックは利用できません。

この記事へのコメントはありません。